株を売却する際に気になるのが株 売却 税金です。私たちも投資を行う中で、この税金に関する知識は欠かせません。売却益が出た場合、どのような税金がかかるのか、またその計算方法について理解しておくことは、資産運用を成功させるための重要なステップです。

株 売却 税金の概要

株を売却した際の税金について詳しく理解することは非常に重要です。まず、株の売却益にかかる税金は、所得税に分類されます。具体的には、譲渡所得税が適用され、売却によって得た利益に対して課税されます。

株の売却益は、売却価格から取得価格を引いた額で計算されます。 たとえば、取得価格が100万円で、売却価格が150万円の場合、売却益は50万円になります。これに基づいて、税金が計算されます。

日本では、株の売却益に対して約15%の所得税と約5%の住民税が課税されるため、合計で約20%の税率になります。ただし、特定口座を利用することで、税金の計算が簡略化されます。特定口座には源泉徴収ありと無しの2種類があり、それぞれの口座の内容を理解することが重要です。

強調したいポイントとして、強い利益を出す場合や損失が出た際の取り扱いも考慮すべきです。利益が出た場合は、利益に対して税金がかかりますが、損失が出た場合にはその損失を他の譲渡所得と相殺することが可能です。これにより、結果として税負担を軽減できることがあります。

例えば、前年に100万円の利益が出た場合、今年に80万円の損失が出たとします。この場合、翌年に20万円の課税対象利益が残り、それに対して税金が課せられます。

売却益に対する課税

株を売却した際に発生する売却益には、確定申告や特定の課税対象が存在する。我々はこれらのポイントを詳しく見ていく。

確定申告の必要性

売却益が生じた場合、確定申告が必要になる。特に、譲渡所得が年間で20万円を超えると、確定申告を行う義務が発生する。自営業者やフリーランスの場合は、常に確定申告が必須。さらに、税金の控除を受けたい場合にも、申告が必要になってくるので注意が必要だ。

課税対象となる金額

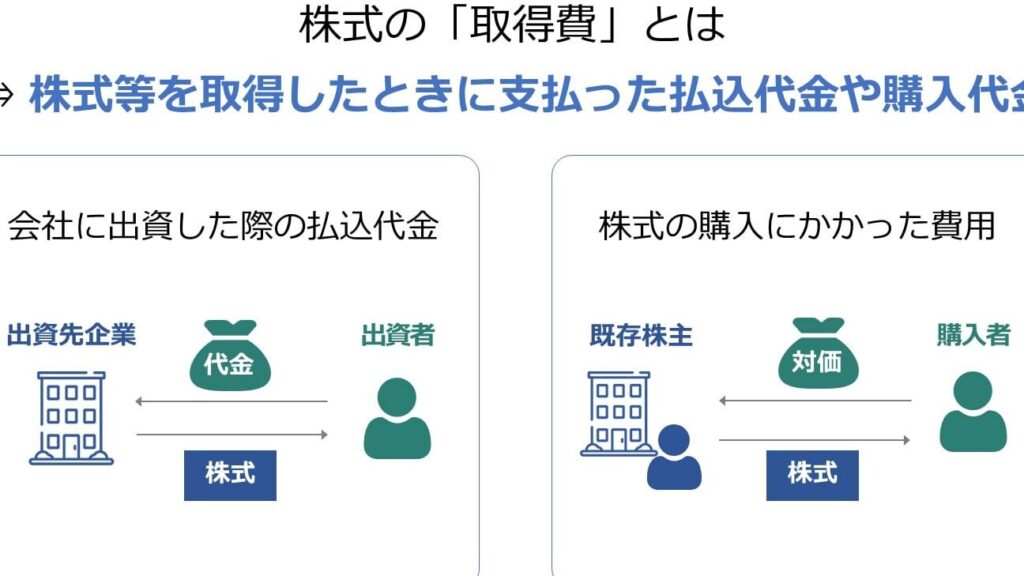

課税の対象となる金額は、売却価格から取得価格を引いた売却益で計算される。そのため、以下のポイントが重要だ。

- 取得価格には手数料が含まれる。売却時の手数料も考慮し、正確な額を算出することが求められる。

- 損失の繰越が可能。譲渡損失が出た場合は、他の所得と相殺し、課税の対象額を軽減できる。

税率の種類

株売却に関する税金の税率は、主に所得税と住民税の2つに分かれます。これらの税金は、売却益に基づいて計算され、具体的な税率が適用されます。

所得税の税率

所得税は、売却から得た利益に対して課税されます。一般的には、株式の売却益に対する所得税の税率は約15%です。ただし、特定口座を利用する場合、源泉徴収が行われるため、税金の手続きが簡略化されます。確定申告が必要な場合もありますが、その際の税率は、売却益の額によって異なります。たとえば、売却益が高額になるほど、所得税の計算が影響を受けます。

控除と特例

株式の売却時に関する税金では、特定の控除と特例が重要な役割を果たす。これらを活用することで、税負担を軽減できる可能性がある。知識を深めることで、資産運用の効率を高められる。

損失の繰越控除

損失が発生した場合、損失の繰越控除が適用される。株式売却によって損失が出た際、翌年以降の利益と相殺できる。この制度を利用するには、損失が出た年度に確定申告を行うことが必要だ。具体的には、以下のポイントを押さえておく。

- 損失は3年間繰越可能

- 繰越控除を申請するための申告が必要

- 他の譲渡所得と相殺可能

この控除を活用することで、課税対象額を軽減し、実質的な税負担を下げることができる。

特定口座と一般口座の違い

特定口座と一般口座には明確な違いがある。特定口座では、税務処理が自動化され、売却益に対する源泉徴収が行われる。一方、一般口座では、自己で税金を計算し、確定申告を行う必要がある。

- 特定口座の場合:

- 税金計算が簡便

- 売却益が自動で計算される

- 確定申告が不要な場合もあり

- 一般口座の場合:

- 自ら税金を計算する手間がかかる

- 確定申告必須で、詳細な記録が求められる

株 売却税金の実務

株売却時の税金計算は非常に重要です。正確な計算は、私たちの税負担を軽減する鍵になります。

税金計算の方法

売却益は、売却価格から取得価格を引いた額で計算されます。例えば、取得価格が100万円、売却価格が150万円の場合、売却益は50万円です。この額に対して、約20%の税率が課せられます。具体的には、以下のステップで計算します。

- 売却価格を決定

- 取得価格を確認、手数料を含む

- 売却益を算出(売却価格 – 取得価格)

- 税額を計算(売却益 × 税率)

特定口座を利用する場合、税額が自動的に源泉徴収され、私たちの煩わしさが軽減されます。

売却時の注意点

売却時に注意が必要な点はいくつかあります。まず、譲渡所得が年間で20万円を超える場合、確定申告が必須です。自営業者やフリーランスの場合、常に確定申告が必要です。また、売却益だけでなく、譲渡損失にも注目しましょう。損失が出た場合、他の譲渡所得との相殺が可能で、税負担を軽減できます。さらに、譲渡損失は最大3年間繰越可能なため、後の利益と合わせて申告が可能です。

Conclusion

株売却税金についての理解は私たちの資産運用において非常に重要です。税金の計算方法や特定口座の利用による手続きの簡略化を知ることで、よりスムーズに投資を進められます。

また損失が出た場合の控除や繰越制度を活用することで税負担を軽減できることも忘れずに考慮したいポイントです。これらの知識をもとに、賢い投資判断を行い、税金対策をしっかりと行っていきましょう。私たちの資産を守るために、税金に関する情報を常にアップデートしていくことが大切です。